Il ne vous a peut-être pas échappé que dans le système actuel, la « Banque Centrale Européenne » (l’Institut d’Émission en charge de l’euro) est indépendante des pouvoirs publics. Elle ne reçoit d’instructions de personne et n’a de compte à rendre à personne. Sa seule interdiction… est d’accorder des prêts aux États et aux collectivités locales.

Et lorsque ceux-ci ont besoin de lever des fonds pour leurs investissements, ils sont donc logés à la même enseigne que n’importe quel citoyen ou entreprise privée : ils doivent s’adresser aux banques et aux marchés financiers… et payer un intérêt sur leurs emprunts.

Les conséquences d’un tel système ? Un coût financier impressionnant et une envolée de la dette publique, comme nous allons le voir dans la seconde partie de l’article. Mais aussi une relative neutralisation de l’État.

Nous avons vu que pour faire face au chômage de masse, il faudrait en effet augmenter la circulation monétaire tout aussi massivement, de manière dirigée et coordonnée.

Un État qui n’a pas le gouvernail de la Création Monétaire n’a qu’un moyen de pression limité sur les banques et les « investisseurs » (comprenez marchés financiers). Il est en effet dépendant d’eux quant à son financement, et celui-ci étant déjà entamé par ailleurs par une baisse relative des recettes.

Il n’a donc d’autre choix que de faire bonne figure et d’attirer coûte que coûte ces investisseurs, afin d’introduire de la nouvelle monnaie et de l’activité sur le territoire. Ce qui peut expliquer les concessions excessives vis-à-vis de juridictions douteuses comme les paradis fiscaux, les niveaux de rémunération des actionnaires incompatibles avec la bonne marche des entreprises, les logiques d’allègement de charges, d’exonération fiscale, de réglementations sur mesure et de privatisations qui permettent sans doute de rendre le pays « compétitif » et « attractif » à court terme, mais entament encore plus ses moyens d’action… et participent d’une situation où 80% des richesses générées mondialement reviennent à 1% de la population : instaurer la Loi de la Jungle au niveau mondial n’aurait peut-être pas donné un résultat si différent sur le plan financier.

Précisons que cela n’a pas toujours été le cas. En France dans les années 1970, la Banque de France était sous contrôle politique et le Trésor Public pouvait facilement obtenir des fonds, que ce soit par emprunt direct ou via différents dispositifs que l’on a regroupés sous l’appellation de « Circuit du Trésor ». L’État était alors pleinement autonome pour se financer.

Pourquoi avoir abandonné une telle facilité ? À en croire Jean-Yves Haberer, inspecteur des finances devenu directeur du Trésor en 1978, il s’agit avant tout d’un enjeu de responsabilisation :

« Nous allons peu à peu l’obliger [le Trésor français] à vivre comme un emprunteur, c’est-à-dire à se poser les questions de l’emprunteur sur le coût de l’emprunt et le service de la dette. Cela va coûter plus cher. Mais du coup, l’État au lieu de se dire , « je fais ce que je veux », va être obligé d’y regarder d’un peu plus près quand il s’endette. »

Jean-Yves Haberer (Entretien avec Laure Quennouëlle–Corre, cité dans l’Ordre de la Dette de Benjamin Lemoine)

Quand il disait « Cela va coûter plus cher »… combien exactement ?

Afin qu’il n’y ait pas de doute sur le montant, nous allons tenter de le reconstituer sur la base de données officielle.

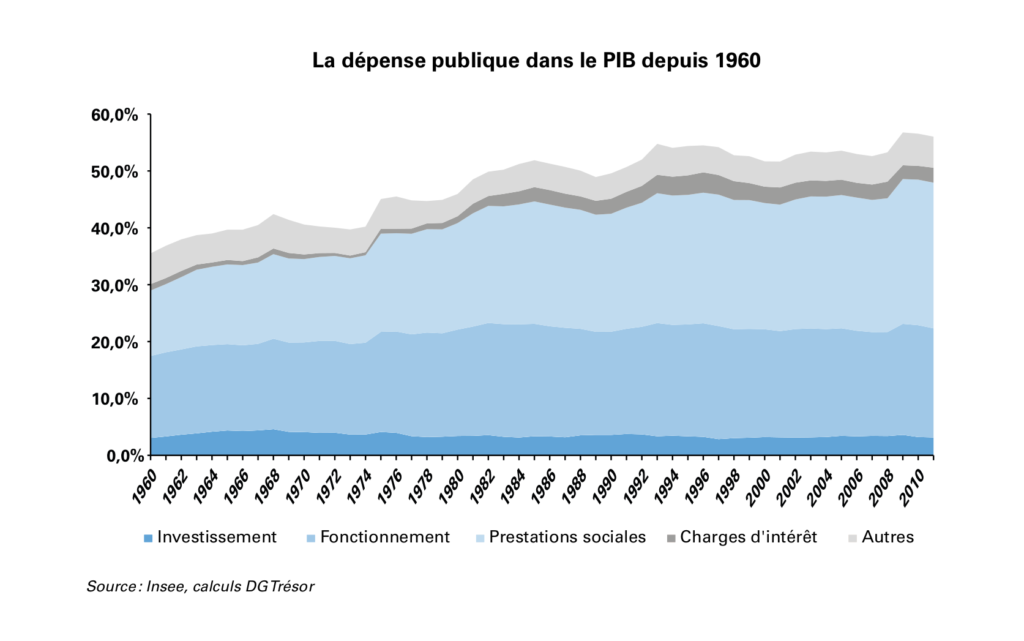

Pour commencer, on peut trouver le graphique suivant dans un rapport de 2013 du ministère de l’économie et des finances

On peut y lire que la « charge d’intérêt », à savoir ce que coûte tous les ans la dette publique (la zone gris foncé) a effectivement augmenté depuis les années 1970 pour atteindre 2,7 % du Produit Intérieur Brut sur la période 2000-2011. (Le PIB étant une mesure de base de l’économie qui représente, pour faire simple, la somme de tout ce qui a été acheté sur le territoire pendant un an)

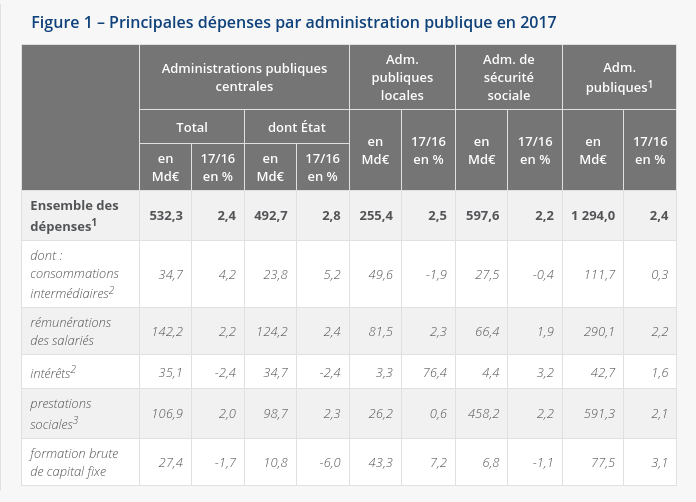

Les chiffres exacts de la charge d’intérêt sont aussi trouvables sur le site de l’INSEE, dans les « tableaux de l’économie française » rubrique « Dépense publique », mais seulement à partir de l’année 2008. On y voit notamment que nous avons payé plus de 40 milliards d’euros de charge d’intérêts sur la période !

Cette somme vous parle sans doute peu ; mais si l’on considère qu’il s’agit d’un million fois 40 000 euros, nous voyons que cette somme permettrait d’embaucher jusqu’à un million de personnes pendant un an.

Pour trouver les chiffres antérieurs, les choses s’avèrent plus compliquées. Nous les avons pour notre part trouvés dans un rapport du Sénat de 1997 (seul « hic » de ce rapport : ils n’ont pas pris la peine de mettre ces chiffres sous forme de tableau ! Nous nous sommes donc basés sur le graphique qui reste lisible à 0,1 % du PIB près… Si vous avez d’autres sources officielles, n’hésitez pas à nous contacter)

Pour les années 1999 à 2008, nous n’avons pas trouvé de chiffres… et nous nous sommes basés sur le taux moyen de 2.7% du PIB mentionné dans le rapport de 2013 cité plus haut.

Comment reconstituer le montant de la charge d’intérêt en valeur absolue ? On trouvera pour cela le montant de la dette publique française depuis 1978 ainsi que son équivalent de ce montant en pourcentage du PIB sur le site de l’INSEE. À partir de ces deux mesures nous pouvons reconstituer le PIB (il aurait été tentant de prendre les séries de PIB de l’INSEE, mais elles sont « corrigées » pour être exprimées en euros 2014…) et ainsi le montant de la charge d’intérêt.

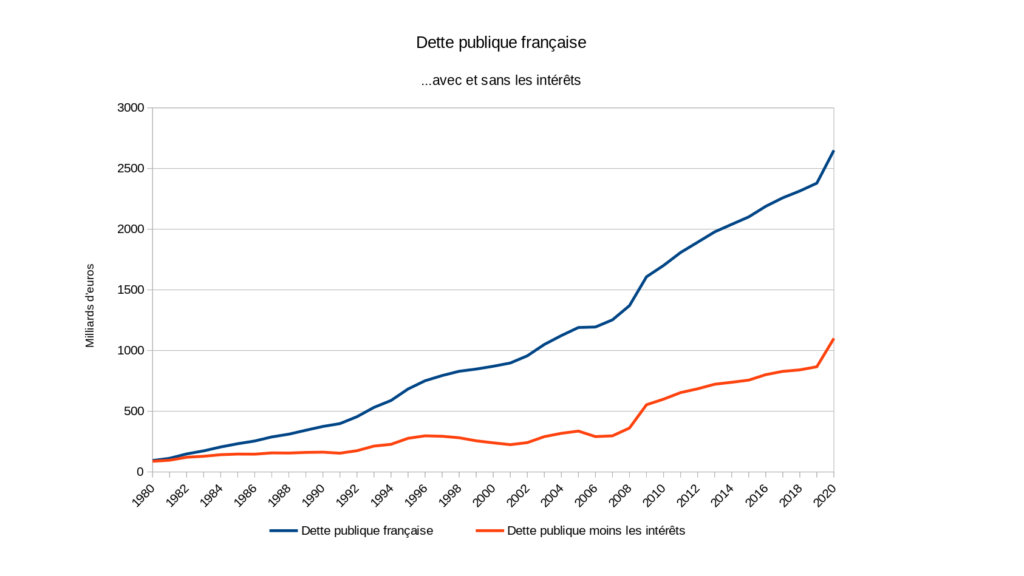

Nous avons ainsi produit ce graphique pour comparer le montant de la dette publique française (en bleu) avec ce qu’elle aurait été si nous n’avions pas payé d’intérêts sur cette dette (en rouge).

Nous voyons que si nous n’avions pas payé d’intérêt, la dette française serait restée quasiment nulle jusqu’en 2008 !

Cette courbe laisse apparaître un différentiel de plus de 1500 milliards d’euros sur 40 ans, soit en moyenne 37 milliards par an.

Nous voyons aussi qu’un palier a été franchi après la crise économique de 2008. Nous ne traiterons pas ici de l’impact de cette crise sur les finances publiques, qui mériterait un exposé à part. Ceci dit nous allons maintenant parler de la spéculation financière.

Lire l’article suivant : Marché monétaire, crises monétaires, spéculation financière