Dans les articles précédents, nous avons vu que dans le système actuel la monnaie n’est jamais créée de manière « permanente » : toute Création Monétaire est effectuée sous forme de prêts (ou l’équivalent sous forme de titres financiers), elle est donc vouée à être détruite à plus ou moins brève échéance. Entretenir un niveau de circulation monétaire constant implique donc que de nouveaux prêts viennent en permanence remplacer les anciens. À l’extrême, si plus personne ne voulait emprunter il n’y aurait plus – ou presque – d’argent qui circule. On peut ainsi parler de système d’argent-dette.

Pour que la monnaie vienne aider et non perturber l’activité économique réelle, nous avons besoin qu’une quantité de monnaie circule en permanence. Alors pourquoi ne pas faire de la création de monnaie « permanente » ? Pourquoi s’embarrasser de cette nouvelle contrainte?

Une réponse qui peut sembler naturelle est d’invoquer le principe de propriété : si une personne ou un organisme pouvait toucher de l’argent comme ça, sans rien faire et en échange de rien, alors on pourrait considérer cela comme du vol vis-à-vis des autres. Bien plus, si ce caractère « magique » de l’argent était noté par l’ensemble des citoyens, cela pourrait ébranler la confiance envers la monnaie et provoquer son effondrement ; la monnaie n’est au fond qu’un bout de papier, ou même un chiffre, signifiant une sorte de « promesse » faite par la communauté que vous pourrez vous procurer quelque chose en échange : d’une manière ou d’une autre, elle doit donc nécessairement être « l’envers d’une dette ».1Nous nous inspirons ici du livre des Économistes atterrés – La monnaie. Un enjeu politique, page 30 : « la monnaie est inhérente aux échanges sociaux; elle est l’envers d’une dette; elle relie l’ordre culturel, l’ordre politique et l’ordre productif, trois ordres qui sont la condition de la confiance en elle. »

Nous allons voir dans cet article que le fait de devoir se passer ainsi de monnaie permanente pose de sérieuses difficultés, et pourrait même à plus ou moins long terme nous envoyer dans le mur.

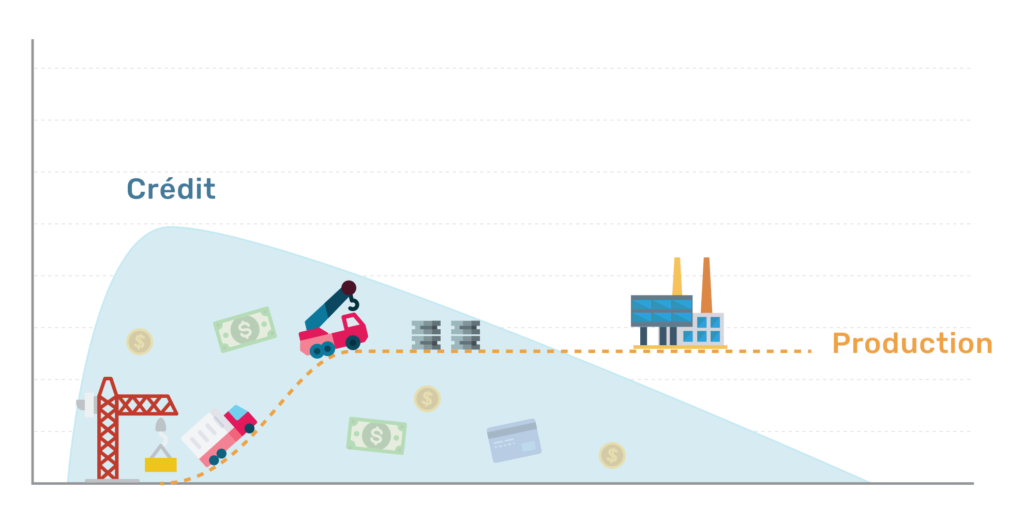

Pour le comprendre, prenons l’exemple d’un entrepreneur souhaitant obtenir un crédit pour fonder son entreprise.

Avec l’argent obtenu, il va pouvoir développer sa capacité de production (de biens ou de services) et chercher ses premiers clients. Une fois son entreprise insérée dans le tissu économique, il va pouvoir dégager des bénéfices et rembourser son crédit dans les temps.

À la fin de l’opération, la masse monétaire est revenue à son niveau initial. Mais par l’action de notre entrepreneur, la production, elle, a augmenté ! Pour que le lien entre la monnaie et la production reste stable, il va donc falloir émettre de la nouvelle monnaie… qui à son tour, si elle est utilisée par un nouvel entrepreneur, occasionnera une nouvelle augmentation de la production.

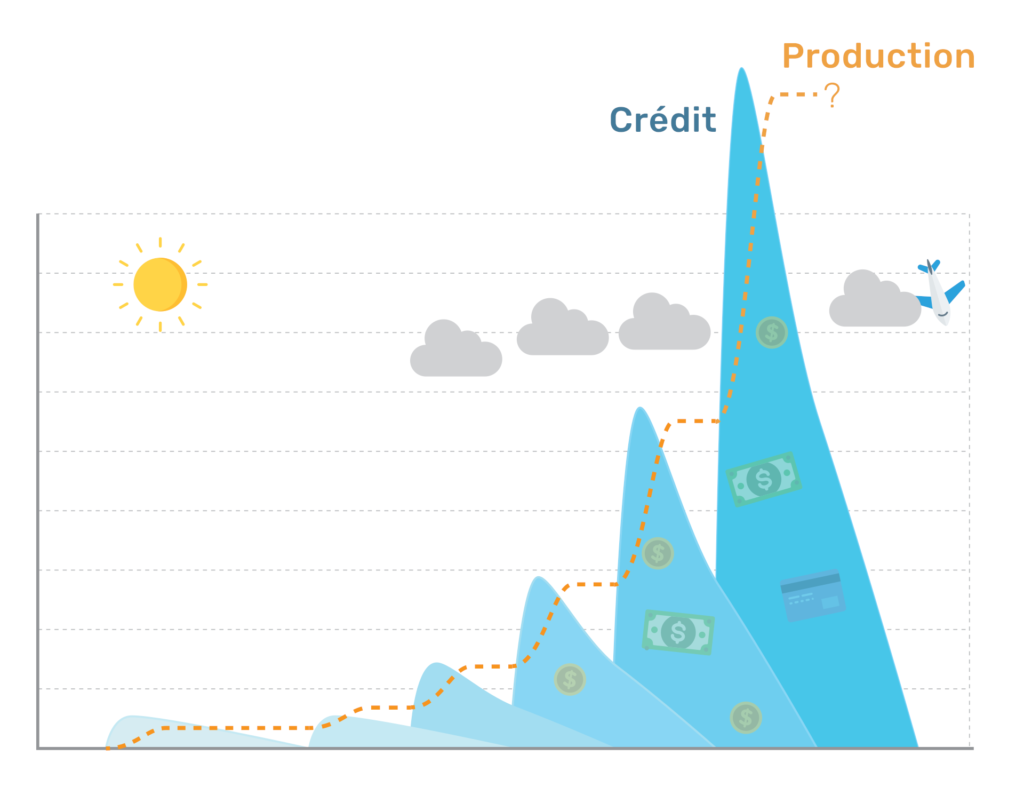

Au bout du compte, il y a un risque que ce système s’emballe, comme nous avons tenté de l’illustrer sur le schéma ci-dessous. Si l’on fait l’hypothèse d’une augmentation de 5 % de la production tous les 3 ans, et à moins que vous ne souhaitiez la faillite de nos entrepreneurs, un tel système nous « condamne » à un doublement de l’activité humaine tous les 50 ans.

Tout va bien lorsqu’il y a encore tout à construire, ou quand un changement technologique incite à refondre tout un pan de l’économie – à l’exemple de l’arrivée des voitures ou des ordinateurs. Mais dans des situations de crise, ou lorsque le climat n’est pas au développement de nouvelles activités, il y a risque que plus personne ne cherche à obtenir de crédits… et donc d’une violente contraction monétaire.

Afin de stabiliser un tel système, il va donc falloir entretenir malgré tout, et coûte que coûte, la demande de crédit. Et pour éviter la surproduction, ces crédits devront devenir majoritairement improductifs.

Remarquons au passage que si plus personne ne voulait s’endetter, « vivre au-dessus de ses moyens » comme on l’entend souvent, ce serait la catastrophe… Peut-être même une dépression telle que l’a connue le monde après 1929, si l’on en croit la théorie de la « déflation par la dette » d’Irvin Fischer.

Nous pouvons nous y prendre de plusieurs manières pour maintenir un flux de crédits :

- La première est de pousser au renouvellement constant des modes de production ou de l’appareil productif. Cela peut être dans certains cas tout-à-fait légitime ; notamment lorsque ce changement est dicté par un souci éthique ou de respect de l’environnement, ou simplement parce que les citoyens lui accordent de la valeur. Cela l’est beaucoup moins lorsque ce renouvellement se fait à travers la destruction ou la guerre, ou même lorsqu’il s’agit juste de déconstruire pour reconstruire à l’identique. Dans les deux cas il convient donc de garder à l’esprit que le système d’argent-dette a besoin de ce type de changement : songez que le passage à l’économie verte, avec les 90 000 milliards de dollars chiffrés par la Banque Mondiale dans le but de réduire l’émission de CO2, est une excellente « solution » pour maintenir un niveau de crédit – et donc de dette – suffisant pour au moins une génération. De même, la création d’entreprises non plus dans le but de créer des choses nouvelles mais de remplacer des concurrents sur des marchés existants, à coup de surenchère de communication, assure un certain renouvellement des crédits. Enfin, nous pouvons aussi laisser se produire la contraction monétaire tant redoutée, les dégâts occasionnés créant alors les conditions d’une reconstruction – sauf s’il se produit une réaction en chaîne.

- La seconde est de basculer d’un crédit à la production vers un crédit à la consommation, dans la mesure où l’on peut considérer ce dernier comme improductif. Il faut toutefois se méfier : pousser à consommer plus implique une augmentation correspondante de la production, et nous en sommes donc au même point que pour un crédit à la production. Il faut donc chercher à accorder des crédits pour des productions qui existent déjà, mais que les citoyens ne peuvent généralement pas se procurer avec leurs revenus ; c’est souvent le cas lorsque vous achetez votre logement ou votre voiture à crédit (vous êtes alors bien plus utile au système que si vous l’aviez fait avec vos économies !) ou lorsque votre voiture rend l’âme juste après remboursement… vous donnant ainsi la joie d’en acheter une autre, toujours à crédit. Il est facile de voir que cette logique de crédit improductif se répand d’autant plus facilement que les productions éligibles (électroménager, literie, informatique…) ont une durée de vie limitée, et qu’elle apprécie donc l’obsolescence programmée ou latente. Mais notez aussi qu’elle est favorisée lorsqu’une augmentation de la production n’est pas accompagnée d’une augmentation des salaires : la dette des ménages permet alors de « combler l’écart », de fournir un débouché pour cette production. Songez qu’en France, le taux d’endettement des ménages a été multiplié par deux depuis 20 ans pour représenter aujourd’hui 358 jours de revenus : si ce n’est pour contribuer à maintenir un niveau de crédit, cela n’aurait rien changé à la santé économique si cet endettement avait été remplacé par une augmentation générale des salaires.

- Demander à l’État de jouer le rôle « d’emprunteur en dernier ressort », et donc de s’endetter pour stimuler l’économie. Cet éclairage de la question de la dette de l’État et du déficit budgétaire ne doit pas rester méconnu du grand public…

L’alimentation de la circulation monétaire exclusivement par du crédit, et l’absence d’émission de monnaie permanente, nous exposent donc à des effets pervers dont on souhaiterait bien se passer.

Certes, nous ne sommes pas tout à fait au pied du mur : le remplacement d’une grande partie de l’appareil productif par des machines permettrait le développement de nouvelles activités (notamment des activités de l’esprit, peu consommatrices de matière) pouvant faire l’objet d’investissements ;

On pourrait même concevoir que ce type de système nous pousse à maintenir un rythme soutenu de découvertes scientifiques et d’évolutions correspondantes de l’activité économique, et ainsi de nous pousser à développer notre compréhension du monde dans une sorte de « fuite en avant positive ». Nous ne pensons pas qu’il soit utile, pour notre part, d’enfermer le développement humain dans une telle mécanique.

Pour clore ce tableau, il nous reste à dire quelques mots au sujet du taux d’intérêt auquel sont accordés les crédits.

On pourrait penser que ce taux contribue à augmenter le risque d’emballement du système. Le raisonnement serait le suivant : imaginons un volume de 50 milliards de crédit, remboursable sur 3 ans avec un taux d’intérêt de 3 %. À la fin de la période, la somme remboursée sera non pas de 50 milliards, mais de 52 milliards d’euros. Ne faudra-t-il pas alors émettre un nouveau crédit de 52Mds, pour compenser la monnaie qui aura été détruire ?

En réalité ce n’est pas le cas. Les 2 milliards d’intérêts sont les bénéfices du prêteur, ils ne sont donc pas détruits mais ont simplement été transférés d’un acteur à un autre. Ils ne contribuent donc pas au risque d’emballement, mais correspondraient à une sorte de rémunération accordée aux banques pour alimenter la circulation monétaire… Là où une émission de monnaie permanente aurait rendu cette tâche inutile.

Nous insistons ici encore sur le fait que le vraie mesure de la monnaie doit être l’économie réelle : à partir du moment où un dispositif de production voit le jour de manière pérenne, alors il doit y avoir pour contrepartie une augmentation pérenne de la circulation monétaire – et donc une création monétaire. Dans cette perspective la monnaie ne devrait plus être considérée comme le reflet d’une dette : elle devrait être considérée comme le reflet d’une capacité de production permettant d’honorer sa valeur – définition qui n’est peut-être d’ailleurs, pas si différente.

Quand à la préservation de la propriété, nous souhaiterions la questionner ainsi : est-il plus important que l’argent soit toujours donné en échange de quelque chose, ou que la valeur de l’argent soit préservée dans le temps ? Si ces deux propositions peuvent être contradictoires, la seconde nous semble bien plus importante sinon nécessaire. Et nous évitons les écueils de la première si nous considérons qu’une émission de monnaie peut être faite en échange du développement d’une capacité de production, ce qui nous pousse toutefois à considérer le tableau d’ensemble plutôt que les seuls échanges individuels.

Nous verrons dans la troisième partie la forme que peut prendre la création monétaire permanente, dans un système où la création monétaire est sous tutelle démocratique.

Mais nous souhaitons d’abord examiner les conséquences du système actuel sur le fonctionnement de notre « emprunteur en dernier ressort » : l’État.

Lire l’article suivant : Les intérêts de la Dette publique